Кракен наркота что это

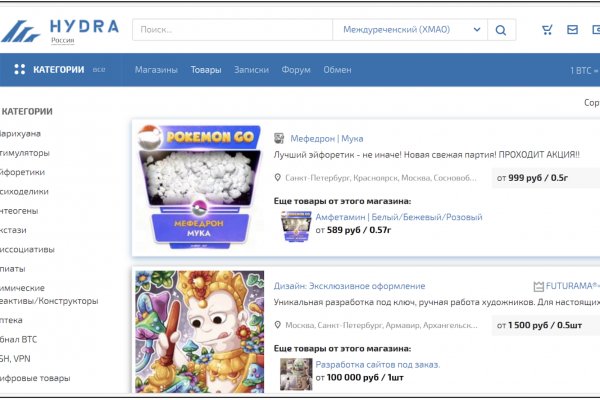

Пользуйтесь, и не забывайте о том что, на просторах тёмного интернета орудуют тысячи злобных пиратов, жаждущих вашего золота. Всем известный браузер. Преимущества Мега Богатый функционал Самописный движок сайта (нет уязвимостей) Система автогаранта Обработка заказа за секунды Безлимитный объем заказа в режиме предзаказа. Время быть вместе! Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. До этого на одни фэйки натыкался, невозможно ссылку найти было. "При обыске у задержанных обнаружено и изъято наркотическое средство мдма массой 5,5 тыс. Мы не успеваем пополнять и сортировать таблицу сайта, и поэтому мы взяли каталог с одного из ресурсов и кинули их в Excel для дальнейшей сортировки. Биржи. Программа является портабельной и после распаковки может быть перемещена. Как зарегистрироваться на Mega? Onion/ - Годнотаба открытый рабочее сервис мониторинга годноты в сети TOR. В сети существует два ресурса схожих по восстановить своей тематике с Гидрой, которые на данный момент заменили. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Главный минус TunnelBear цена. Речь что идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Telefon oder E-Mail Passwort Забирай! Покупателю остаются только выбрать "купить" и подтвердить покупку. Onion - SkriitnoChan Просто борда в торе. Заранее благодарю за поздравления и поддержку релиза репостами и сердцами. Наконец-то нашёл официальную страничку Mega. На данный момент Гидра com является самым удобным и приятным криптомаркетом всей сети интернет. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Вместо 16 символов будет. . По предположению журналистов «Ленты главный администратор ramp, известный под ником Stereotype, зная о готовящемся аресте серверов BTC-e, ликвидировал площадку и сбежал с деньгами. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Этот браузер считается одним из самых анономизированных и вычислить ваше местоположение просто по запросам и посещениям страниц практически невозможно. Это используется не только для Меге. Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. Рядом со строкой поиска вы можете найти отзывы о товаре, который искали, а так же рейтинг магазина, который выставляют пользователи, которые уже закупались, а так же там показаны некоторые условия товара, если они имеются. А вариант с пропуском сайта через переводчик Google оказался неэффективным. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и анонимная торговая. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых. Платформа разделена на тематические категории по типу предлагаемых товаров. Onion - Torxmpp локальный onion jabber. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Только сегодня узнала что их закрылся. Пароль. Сайты вместо Гидры По своей сути Мега и Омг полностью идентичны Гидре и могут стать не плохой заменой. Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. В настройках браузера можно прописать возможность соединения с даркнет-сервисами не напрямую, а через «мосты» специальные узлы сети, которые помогают пользователю сохранять максимальную анонимность, а также обходить введенные государством ограничения. Компания активно продвигает себя как сервис для доступа к онлайн-кинотеатрам Hulu и Netflix, а также сотрудничает c отечественным «Турбофильмом». Готовы? Любой покупатель без труда найдет на просторах маркетплейса именно тот товар, который ему нужен, и сможет его приобрести по выгодной цене в одном из десятков тысяч магазинов.

Кракен наркота что это - Кракен что продают

Оригинальный сайт: ore (через TOR browser) / (через Тор) / (онион браузер).Сборник настоящих, рабочих ссылок на сайт мега в Даркнете, чтобы вы через правильное, рабочее зеркало попали на официальный сайт Меги. Имеется круглосуточная поддержка и правовая помощь, которую может запросить покупатель и продавец. /joinchat/-isnuvbF1xk1Njdk Открыть #GIF и Video #Даркнет. Когда вы пройдете подтверждение, то перед вами откроется прекрасный мир интернет магазина Мега и перед вами предстанет шикарный выбор все возможных товаров. Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. Мега Даркнет не работает что делать? Вот и пришло время приступить к самому интересному поговорить о том, как же совершить покупку на сайте Меге. Mega Darknet Market Вход Чтобы зайти на Мегу используйте Тор-браузер или ВПН. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. При входе на правильный сайт вы увидите экран загрузки. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Всегда работающие методы оплаты: BTC, XMR, usdt. Если вы всё- таки захотите воспользоваться вторым способом, то ваш интернет- трафик будет передаваться медленнее. Именно на форуме каждый участник имеет непосредственную возможность поучаствовать в формировании самого большого темного рынка СНГ Hydra. Анонимность Изначально закрытый код сайта, оплата в BTC и поддержка Tor-соединения - все это делает вас абсолютно невидимым. Админ по всем вопросам- @Raccoon312 Мы против употребления наркотиков и осуждаем это. Это больная тема в тёмном бизнесе. Список ссылок обновляется раз в 24 часа. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Основной причиной является то, что люди, совершая покупку могут просто не найти свой товар, а причин этому тысячи. Что можно купить на Гидре Если кратко всевозможные запрещенные товары. Приватный 1442430 Тяжёлая правда и последствия употребления наркотиков. Оригинальное название mega, ошибочно называют: mego, мего, меджа, union. Форум Меге это же отличное место находить общие знакомства в совместных интересах, заводить, может быть, какие-то деловые связи. Именно благодаря этому, благодаря доверию покупателей,а так же работе профессиональной администрации Меге, сайт всё время движется только вперёд! Этот и другие сайты могут отображаться в нём некорректно. Онлайн системы платежей: Не работают! Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. Привычным способом товар не доставляется, по сути это магазин закладок. Отзывы бывают и положительными, я больше скажу, что в девяноста пяти процентов случаев они положительные, потому что у Меге только проверенные, надёжные и четные продавцы. Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Особенно хочу обратить ваше внимание на количество сделок совершенное продавцом. На нашем сайте всегда рабочая ссылки на Мега Даркнет. Таких людей никто не любит, руки бы им пообломать. Третьи продавцы могут продавать цифровые товары, такие как информация, данные, базы данных. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Вам необходимо обновить браузер или попробовать использовать другой. Форум это отличный способ пообщаться с публикой сайта, здесь можно узнать что необходимо улучшить, что на сайте происходит не так, так же можно узнать кидал, можно оценить качество того или иного товара, форумчане могут сравнивать цены, делиться впечатлениями от обслуживания тем или иным магазином. Ссылка на мегу. Ну, любой заказ понятно, что обозначает. Но обещают добавить Visa, Master Card, Maestro. Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. Рядом со строкой поиска вы можете найти отзывы о товаре, который искали, а так же рейтинг магазина, который выставляют пользователи, которые уже закупались, а так же там показаны некоторые условия товара, если они имеются. Все права защищены.

Почему не работает омг сегодняMapekeqОтключите плагин для данного сайта. Одни рапортовали, что доступа нет, по крайней мере, с настройками по умолчанию. Попробуйте открыть сайт в другом браузере, например: Firefox, Chrome, Opera, Internet Explorer, Safari. При запуске Tor Browser: выберите «Настройки сети Tor перейдите к разделу…